Ekonomim’den Şebnem Turhan haberinde bankacılık dalına sabit faizli menkul değer alım zaruriliği getiren makroihtiyati önlemlerle gösterge tahvil faizleri fiyatlamalarının piyasa şartlarından ayrışmasını ve ortaya çıkan anormallikleri anlatıyor.

Geçen yıl haziranda başlayan menkul değer tesisi mecburiliği doğuran regülasyonlarla o devir yüzde 25’lerin üzerinde olan 2, 5 ve 10 yıllık gösterge tahvil faizleri tek hanelere kadar geriledi. Bu durum Hazine’nin de borçlanma maliyetini hayli geriletti. Son devirde ise tahvil faizlerinde taraf yine üst döndü. Ekonomi yönetimindeki değişiklik rasyonel siyasetlere geçme ihtimalini güçlendirince tahvil faizleri de çift hanelerin üzerine çıktı.

10 Haziran 2022’de yabancı para oranı ve TL dönüşüm oranına nazaran bankalara menkul değer tesis mecburiliği getirilmeden evvel 2 yıllık gösterge tahvil faizi oranı 8 Haziran 2022 itibariyle yüzde 28,11 düzeyinde bulunuyordu. Birinci regülasyonun devreye girmesinin akabinde gerilemeye başlayan 2 yıllık gösterge tahvil faizi 2022’nin son ayında yüzde 9,11’e kadar inerek tek haneye düştü. Yılın birinci aylarında yüzde 10 düzeylerinde kalan 2 yıllık gösterge tahvil faizi martın sonuna hakikat yüzde 14,97’ye çıktı, nisanda ise yüzde 16,61 düzeyi görüldü. Akabinde mayıs başında tekrar tek haneye gerileyen 2 yıllık gösterge tahvil faizi yüzde 7,6’ya kadar düştü.

İkinci çeşit sonrasında yükseliş başladı

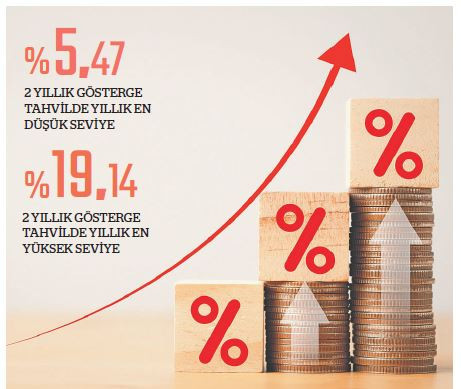

Cumhurbaşkanlığı birinci cins seçimi öncesinde yüzde 16,92 ile yılın en yüksek düzeyine çıkan 2 yıllık gösterge tahvil faizi ikinci cins seçimleri öncesinde yüzde 8’e geriledi. İkinci cins seçimi tamamlandıktan sonra çift haneli seyrini sürdüren ve haziran boyunca yükseliş gösteren 2 yıllık gösterge tahvil faizi dün itibariyle ise yüzde 16,88 düzeyinde bulunuyor. Bu yılsonundaki yüzde 9,11 düzeyinden 6 ay içinde yüzde 16,88’e 7.77 puanlık bir artış yaşandı. Bankalar regülasyonlar nedeniyle 5 ve daha uzun vadede sabit faizli tahvilleri alıyor. Bu yıl en düşük düzeyini yüzde 5,47 ile 16 Mayıs’ta gören 2 yıllık gösterge tahvil faizi en yüksek düzeyini ise 12 Mayıs’te yüzde 19,14 ile gördü. 2 yıllık gösterge tahvil faizinde ise mevzuya yakın kaynaklar çok düşük hacim ve mecburî alıcı satıcılarla sert fiyat hareketleri olduğunu lisana getiriyor.

Bankaların ihalesine de büyük ilgi gösterdiği vadeler 5 ve daha uzun vadeli tahviller oluyor. 5 yıllık gösterge tahvil faizi de 2 yıllık gösterge tahvil faizi üzere dalgalı bir seyir izledi. Regülasyonlar öncesi Haziran 2022 başında 5 yıllık gösterge tahvil faizi oranı yüzde 26,84 idi. Bankalara menkul değer zaruriliği getirilmesiyle birlikte 5 yıllık gösterge tahvil faizi de düşüşe başladı. Ekim 2022’de 5 yıllık gösterge tahvil faizi yüzde 9,13’e kadar indi. Yılın son ayında yüzde 8 düzeylerinde seyreden 5 yıllık gösterge tahvil faizi bu yılın en düşük düzeyini de 9 Ocak’ta yüzde 7,6 ile gördü. Mart ortasına kadar 5 yıllık gösterge tahvil faiz oranında tek haneli düzeyler devam etti. Akabinde yine çift haneye gelerek yükseliş eğilimi sergilenmeye başladı.

Mayısta cumhurbaşkanlığı birinci tıp seçimi sonrasında 18 Mayıs’ta yüzde 8,36’ya düşen 5 yıllık gösterge tahvil faizi dün itibariyle ise yüzde 11,39’a geldi. 5 yıllık faizde yılın en yüksek düzeyi ise 12 Mayıs’ta yüzde 19,95 ile görüldü. 5 yıllık gösterge tahvil faizinde bu yıl başındaki düzeyden 2,5 puanlık artış yaşandı. Geçen yıl hazirana nazaran ise tam 15,04 puanlık düşüş var.

Seçimlerin akabinde yükseliş hareketi Tekrar bankaların ihalelerde neredeyse rekor talepte bulunduğu 10 yıllık gösterge tahvil faizi Haziran 2022’de yüzde 25,72 düzeyinde bulunuyordu. Alım zaruriliği 10 yıllık gösterge tahvil faizinde düşüş sürecini başlattı Aralık 2022 sonunda ise tek haneye indi. Yeni yılı yüzde 8,5 düzeyindeki tek haneyle karşılayan 10 yıllık gösterge tahvil faizi yüzde 10-12 düzeylerindeki seyrini nisan sonuna kadar sürdürdü. Mayıs başlamasıyla birinci tıp seçimi öncesi yüzde 14,35’e çıkan 10 yıllık gösterge tahvil faizi ikinci cins seçimi öncesinde ise yüzde 9 ile yeniden tek haneye düştü. İki cinsin tamamlanması akabinde yükselişe başlayan 10 yıllık gösterge tahvil faizi dün itibariyle de yüzde 18 düzeyinin üzerinde bulunuyor. 10 yıllık gösterge tahvil faizi bu yıl en düşük düzey yüzde 8,17 ile 9 Ocak’ta görülürken en yüksek ise yüzde 18,09 ile evvelki gün gözlendi. Geçen yıl hazirana nazaran 7,7 puan gerileyen 10 yıllık gösterge tahvil faizi, geçen yıl sonuna nazaran ise 7,6 puan üstte bulunuyor.

Tahviller her ay yapılan ihalelerde ise faiz oranları yükselerek tamamlandı. Ocakta 9 yıllık tahvil faizi ihalesinde ortalama bileşik faiz yüzde 10,37 belirlenirken, şubatta yüzde 11,68, martta yüzde 11,9, nisanda yüzde 12,39 haziranda ise yüzde 18,09’a çıktı. 5 yıllık tahvil faizi de şubat ihalesinde ortalama bileşik faizi yüzde 9,5 olarak tamamlarken martta yüzde 11,53, mayısta yüzde 14,7’ye yükseldi.

Sabit faizli değerlerin etkinlere oranı sonlu düzeyde

Merkez Bankası Finansal İstikrar Raporu’nda da bankaların kur ve faiz riskine ait kısımda bankaların durumu yer aldı. Raporda, bankaların faize hassas TL etkinlerinin yüklü ortalama vadesinin 2022 yılının ikinci çeyreğinden itibaren üst taraflı hareketlendiği belirtilerek şu noktalara dikkat çekildi: “Bankaların TL faal kompozisyonunda uzun vadeli sabit getirili menkul değer hissesindeki artış kısmen değişken faizli krediler ile dengelenirken, TL etkinlerin ortalama vadesinde hudutlu yükseliş görülmüştür. Faize hassas TL yükümlülüklerin ortalama vadesi ise bir müddettir 5- 6 ay ortasında yatay bir seyir izlemektedir. Bankaların sabit getirili ve uzun vadeli menkul değerlere olan talebi artarken; kısa vadeli ve değişken faizli kredi eğilimi devam etmektedir. Bankalar faize hassas faal ve pasifler ortasındaki vade uyumsuzluğunu varlık kompozisyonunda değişken faizli eserlerin hissesini artırarak ve sabit faizli kredilerin vadelerini kısaltarak yönetmektedirler. 2022 yılının ikinci yarısından itibaren Liralaşma stratejisi kapsamında devreye alınan makroihtiyati düzenlemeler sonrasında banka portföylerinde TL sabit getirili menkul değer gereksinimi artarken bu gelişmenin bir yansıması olarak TL değişken faizli menkul değerlerin hissesi azalmaya başlamıştır. Banka aktifl erinde sabit faizli menkul bedellerin ortalama vadesi uzarken, sabit faizli kredilerin vadesindeki gerileme aktifl erin ortalama vadesindeki artışı kıymetli ölçüde dengelemiştir. TL menkul değerlerin ve sabit faizli TL menkul değerlerin bölümün etkinlerine oranı sonlu seviyededir.”

Öngörülebilir para siyaseti ve enflasyon oranı

Deniz Yatırım Yatırım Strateji ve Araştırma Kısım Müdürü Orkun Gödek “Bankaların bilançolarında regülasyon kaynaklı bulundurdukları tahvil stoku artmakla birlikte rahatsız edici yüksek düzeylerde değil. Bu kısım kısa vade için değerli. Elbette mümkün yükselişin tesiri olur ancak yönetilmez değil. Uç faiz artırımı ve ikincil piyasaya tesirleri senaryosunda ise Bakanlık tarafından değişim dahil olasılıklar kıymetlendirilir. Lakin, şimdi orada olduğumuz kanaatinde değilim” dedi. Bahse yakın kaynaklar tahvil faizlerinin yatay kalmasını sağlayacak bir neden olmadığını belirtirken yüzde 8’in de yüzde 12’nin de yüzde 18’in de yanlış fi yat olduğuna işaret etti. Uzmanlara nazaran regülasyonların yanı sıra ne vakit ki para siyaseti ve enflasyon öngörülebilir bir yere gelir o vakit tahvil faizlerinde de hakikat fiyatlama görülebilir.

TÜFE’ye endeksli tahvillerde negatif getiri sıfıra dayandı

Hazine ve Maliye Bakanlığı’nın mayısta yaptığı 10 yıl vadeli TÜFE’ye endeksli tahvilin yine ihraç ihalesinde negatif gerçek bileşik faiz yüzde 0,07 oldu. Nisandaki ihalede negatif gerçek bileşik faiz yüzde 1,76, şubat ihalesinde ise yüzde 4,94 düzeyindeydi. Hazine iç borçlanma stratejisine nazaran 20 Haziran’da 10 yıl vadeli TÜFE’ye endeksli devlet tahvilinin tekrar ihraç ihalesi düzenlenecek. Bu ihalede talep düzeyine nazaran negatif gerçek faiz devri sona erebilir. Haziranda Hazine, toplam 57 milyar TL’lik iç borç servisine karşılık toplam 50 milyar TL’lik iç borçlanma yapmayı planlıyor. Temmuz ayında toplam 123,3 milyar TL’lik iç borç servisine karşılık toplam 80 milyar TL’lik iç borçlanma planlanırken ağustosta toplam 130,9 milyar TL’lik iç borç servisine karşılık toplam 85 milyar TL’lik iç borçlanma öngörüldü.

Ekonomim