Spinn Danışmanlık ve Bahçeşehir Üniversitesi Finansal Araştırma Merkezi tarafından düzenlenen Piyasa Profesyonelleri Anketi’nin (PPA) Haziran ayı sonuçlarına nazaran piyasa profesyonelleri seçim sonrasında da önümüzdeki 3 aya dair portföy tercihlerinde pay senedi ve mevduat öne çıkarken altın ve döviz hafif geri plana düşmüş üzere görünüyor.

Seçim belirsizliğinin geride bırakılması ve beklenenden düşük gerçekleşen faiz artışının akabinde yeni iktisat idaresi makroihtiyati siyasetlerde sadeleşme ismine da çeşitli adımlar attı. TCMB’den döviz kuru düzeyine yönelik olarak rezervlerin kullanılmayacağı açıklamasının akabinde Haziran ayında kurda yaşanan %25’lik yükselişin devam etmesi beklenirken önemlice bir artışın yaşanmış olması USDTRY’nin portföylerdeki yeri ile ilgili beklentilerin değişmeye başlamasına neden olmuş üzere görünüyor. Mayıs ayında PPA iştirakçilerinin %30.4’ü USDTRY ile ilgili olarak çok artır tavsiyesinde bulunurken bu oran Haziran’da %6.0’ya düşmüş durumda. Artır tavsiyesinde bulunanların oranı hala yüzde elliye yakın (%47) seyretmekle birlikte nötr kal diyenlerin oranı %16.7’den %33.7’ye, yükü düşür diyenlerin oranı Mayıs anketindeki %2 düzeyinden %12.0’ye yükseldi.

Piyasalarda beklenenden düşük faiz artışı ve ekonomik olağanlaşma ile ilgili adımların çok yavaş biçimde gerçekleşeceği beklentisi pay senedi piyasasının önünü açmış üzere görünüyor. Mayıs’ta

iştirakçilerin %59.8’i önümüzdeki 3 ay için portföylerde pay senetlerinin tartısının artırılması gerektiği görüşünü bildirmişken Haziran’da da bu oran %59.0 oldu. Ayrıyeten yükünü çok artır diyenlerin oranı da %7.84’ten %16.87’ye yükseldi; tartısı düşür ve çok düşür diyenlerin oranı %15.7’den %8.4’e geriledi.

Mevduat faizlerindeki artış devam ederken Mayıs ayında TL mevduatın portföylerdeki yeri ile ilgili yükü artır ve nötr kal ortasında dağılan piyasa profesyonellerinin birçok Haziran’da yükü artır

tarafında tercihte bulundu. Mayıs’ta iştirakçilerin %35.29’u tartısı artır ve %35.29’u nötr kal derken Haziran’da tartısı artır diyenlerin oranı %45.78’e yükseldi; nötr kal diyenlerin oranı %27.71’e geriledi.

Kurdaki süratli artış ve yurtdışı pay senetlerinin Fed’in faiz artışlarına tekrar başlamasının getirdiği belirsizlikle oluşan aşağı taraflı oynaklığı yurtdışı pay senetlerinin daha az piyasa profesyoneli tarafından tercih edilmesine neden olmuş üzere görünüyor. Mayıs ayında yurtdışı pay senetlerinin yükünü artır istikametinde tavsiyede bulunanların oranı %42,2’den Haziran’da %36.1’e gerilerken yükünü düşür diyenlerin oranı %13.73’den %22.9’a yükseldi.

Ons altının 2000$’ın üzerine çıkamaması ve yurtdışında tahvil faizlerinin yükselmesi altının portföylerdeki tartısının artırılması gerektiği görüşünü savunanların oranının Mart’tan bu yana

gösterdiği düşüşün devam etmesine neden oldu. Mart’ta %62.35 düzeyindeki oran Nisan’dan Mayıs’a %53.33’ten %49.02’ye gerilerken Haziran’da yükünü artır diyenlerin oranı %33.7 oldu. Nötr kal diyenlerin oranı ise Mayıs’tan Haziran’a %22.35’ten %41.0’e yükseldi.

Yine döviz bazlı bir enstrüman olan eurobondlarla ilgili piyasa profesyonellerinin portföy tercihi nötr kalınması istikametinde yük kazandı. Yurtdışı faizlerdeki artış ve kurdaki yüksek seyir piyasanın istikameti ile ilgili kararsızlık oluşturmuş üzere görünüyor. Bu doğrultuda Mayıs’ta %47.62’den %52.94’e yükselen yükü artır diyenlerin oranı Haziran’da %36.1’e gerilerken nötr kal diyenlerin oranı %29.4’ten %53.0’e yükseldi.

Kısa ve uzun vadeli yurtiçi borçlanma araçları ile ilgili olarak piyasa profesyonellerinin birden fazla hala uzak durulması gerektiğine dair görüş bildirirken tartısı düşür ve çok düşür diyenlerin oranında hafif düşüş, nötr kal tavsiyelerinde hafif artış görüldü. Kısa vadeli yurtiçi borçlanma araçlarının önümüzdeki 3 ayda portföylerdeki yeri ile ilgili olarak yükünü düşür ve yükünü çok düşür diyenlerin oranı %61.76’dan %55.4’e gerilerken uzun vadeli yurtiçi borçlanma araçları için bu oranlar %68.6’dan %63.85’e düşüş formunda gerçekleşti. Kısa ve uzun vadeli enstrümanlar için nötr kal diyenlerin oranı sırayla %24.51’den %28.92’ye ve %27.4’ten %28.92’ye yükseldi.

Ankete iki ay evvel eklenen portföy dağılımı sorusuna verilen karşılıklara nazaran piyasa profesyonellerinin birçoklarının portföy tercihlerinde geçen ay olduğu üzere bu ay da yurtiçi pay senedi ve USDTRY birinci yeri tutuyor. Mayıs’ta soruyu yanıtlayan 95 şahıstan 93’ü (%98) portföyünde pay senedine yer verirken Haziran’da 78 kişinin tamamı (%100) portföyünde pay senedi yer vermiş ve pay senedinin portföylerdeki ortalama yükü %27.0’den %32’ye yükselmiş. Haziran’da 78 bireyden 75 kişi portföyünde USDTRY’ye yer verirken (%96,1’i) Mayıs’ta bu oran 95 şahısta 86 kişiymiş (%90.5). USTDRY’nin yükü ise ortalama %24’den %22’ye gerilemiş. Bu ikisi dışındaki varlık sınıflarından mevduatın ortalama tartısı %15’ten %16.0’ya yükselmiş, eurobond’un ortalama yükü %13.0’ten %11.0’e, altının ortalama yükü ise %16.0’dan %15’e gerilemiş.

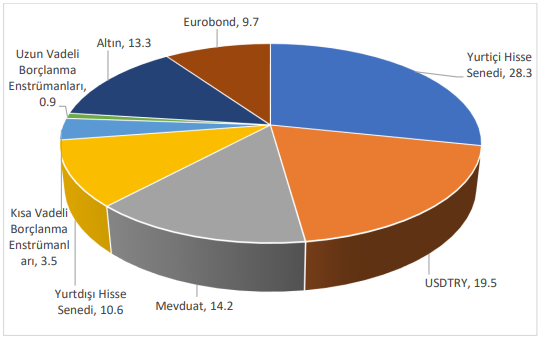

Aşağıdaki grafikte ankete verilen karşılıklardan bir portföy oluşturulmuş olsa ortaya çıkacak varsayımı dağılımı bulabilirsiniz. Buna nazaran PPA portföyünün %28.3’ü yurtiçi pay senetlerinden (önceki %23.1), %19.5’i USDTRY’den (önceki %22.2), %14.2’si ise altından oluşuyor (önceki %12.8). Haziran ayının portföyünde Mayıs ayına nazaran yurtiçi pay senetleri ile mevduatın hissesi artmış, uzun vadeli borçlanma araçları birebir kalmış, öteki varlık sınıflarının hissesi ise düşmüş durumda.

Piyasa Profesyonelleri Anketi Portföy Dağılımı: Haziran 2023 (%)

*Anket Haziran ayının son haftasında whatsapp ve e-mail üzerinden link paylaşımı ile gerçekleştirilmiştir. Ankete 83 piyasa profesyoneli katılmıştır. Ankete iştirak şahsî bilgiler alınmadan yapılmakta, verilen karşılıkların kimlere ilişkin olduğu görülmeden toplanmaktadır.